Möchten Sie herausfinden, ob sich Ihre Investitionen in die Kundenakquise oder das Kundenmanagement langfristig rentieren? Aufklärung verspricht der Customer Lifetime Value. Mit dieser Kennzahl können Sie den Kundenwert berechnen und wichtige Schlüsse für diverse Geschäftsbereiche ziehen. Hier erfahren Sie, wo Sie dabei ansetzen sollten und mit welchen Maßnahmen Sie den CLV-Wert steigern können.

![→ Kostenloser Leitfaden: Conversational AI im Kundenservice [Jetzt herunterladen]](https://no-cache.hubspot.com/cta/default/53/ed84692f-28ec-4089-a28a-422db24e8ab9.png)

Was ist der Customer Lifetime Value?

Der CLV (auch Kundenwert) ist eine Kennzahl, die herausfinden, ob sich Ihre Investitionen in die Kundenbeziehung überhaupt rentieren. Der Customer Lifetime Value (CLV) bildet den durchschnittlichen Wert ab, den ein Kunde oder eine Kundin während der gesamten Kundenbeziehung für ein Unternehmen hat.

Der Kundenwert berücksichtigt dabei nicht nur vergangene oder aktuelle Transaktionen, sondern auch zukünftige Käufe. Auf Basis des CLV lassen sich gezielte Marketingstrategien entwickeln und das Kundenmanagement kosteneffizienter umsetzen.

Warum ist der Customer Lifetime Value wichtig für Ihr Unternehmen?

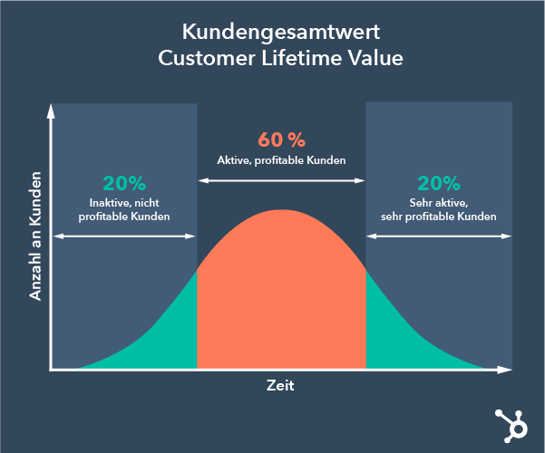

Der Customer Lifetime Value hilft Ihnen also langfristig, den Fokus auf besonders ertragreiche Kundenbeziehungen zu verlegen und diese zu beenden, die Ihnen langfristig keinen Gewinn bringen.

Verfügen Kunden und Kundinnen über einen vergleichsweise hohen Customer Lifetime Value, so können Sie davon ausgehen, dass sich Ihre anfänglichen Investitionen im Laufe der Geschäftsbeziehung bezahlt machen.

Mithilfe des CLV lässt sich daher profitable von unprofitabler Kundschaft unterscheiden. Diese Kenntnis ist besonders bei der Planung von Budgets für die Kundenakquise, das Kundenmanagement und das Marketing wichtig.

Kundengewinnung

Durch den Customer Lifetime Value lässt sich herausfinden, ob sich die Kosten für die Neuakquise bestimmter Kundinnen und Kunden überhaupt lohnen. Ein unprofitables Lockangebot mit einem negativen Deckungsbeitrag rentiert sich nur, wenn Sie bei der Kundschaft von einem hohen CLV ausgehen.

Marketing

Ist Ihnen der Customer Lifetime Value bekannt, so lassen sich Ihre Marketingmaßnahmen gezielter auf die profitablen und weniger profitablen Kunden und Kundinnen zuschneiden. Bei einem hohen Kundenwert sollte daher auf ein entsprechendes Marketingbudget geachtet werden.

Customer Relationship Management

Auch im Bereich der Kundenpflege lässt sich der Customer Lifetime Value nutzen. Denn der ermittelte Kundenwert hilft Ihnen dabei, Ihre Ressourcen im Kundenmanagement kosteneffizienter einzusetzen.

Wie wird der Customer Lifetime Value berechnet?

Der Customer Lifetime Value lässt sich mithilfe von verschiedenen Formeln und Modellen berechnen. Welche Methode sich für Ihr Unternehmen eignet, hängt stark von Ihren vorhandenen Daten und der gewünschten inhaltlichen Ausrichtung ab. Die klassische CLV-Formel richtet sich dabei nach der Kapitalwertmethode, andere Formeln weichen leicht davon ab.

Mit diesen Methoden lässt sich der Kundenwert berechnen:

- Kapitalwertmethode

- Durchschnittlicher CLV des Kundenstamms

- Predictive CLV

Während die ersten beiden Methoden klassischer Natur sind, setzt die dritte auf Machine Learning und Künstliche Intelligenz. Sie ist daher die genaueste aller drei – verursacht aber auch den höchsten Aufwand.

Möglichkeit 1: Kapitalwertmethode

Bei der Formel zur Kapitalwertmethode betrachten Sie unter anderem die erwartete Dauer der Geschäftsbeziehung, die Einzahlungen der Kundinnen und Kunden oder die Kosten für die Kundenbetreuung. Zum besseren Verständnis haben wir für Sie im Folgenden die dazugehörige Formel und die einzelnen Kennwerte abgebildet:

Die Berechnung für den klassischen Customer Lifetime Value setzt sich aus den folgenden Kennzahlen zusammen:

- T = Dauer der Kundenbeziehung

- eT = Erwartete Einzahlungen der Kundschaft

- aT = Kundenspezifische Auszahlungen

- i = Kalkulationszinssatz, der sich auf die Dauer der Kundenbeziehung bezieht

Ein Nachteil dieser Berechnungsmethode: Sie wissen nicht, wie lange die Geschäftsbeziehung wirklich dauern wird – auch die Einnahmen und Ausgaben lassen sich manchmal nur schwer schätzen. Für Unternehmen, die planbare Umsätze, Ausgaben und viele historische Daten zur Dauer von Kundenbeziehungen haben, eignet sich die Methode. Bei anderen müssen Schätzwerte herhalten.

Beispiel zur Berechnung des Customer Lifetime Value mit der Kapitalwertmethode

Anhand eines einfachen Anwendungsbeispiels lässt sich die Berechnung leichter nachvollziehen. Nehmen wir als Beispiel einen Maschinenhändler, der den Customer Lifetime Value seiner B2B-Kundenbeziehung berechnen möchte:

Der Maschinenhändler rechnet mit einer Dauer der Kundenbeziehung (T) von zehn Jahren. Daraus ergibt sich ein Kalkulationszinssatz (i) von zehn Prozent, der in der Höhe von 0,1 in die Formel einfließt. Da sich Kundinnen und Kunden alle fünf Jahre eine neue Bohrfräsmaschine im Wert von 15.000 Euro kaufen, rechnet der Betrieb mit erwarteten Einzahlungen (eT) von 45.000 Euro.

Die Kosten für das Kundenmanagement liegen in jedem Jahr bei 300 Euro und fließen somit in Höhe von 3.000 Euro für die kundenspezifischen Auszahlungen (aT) ein.

CLV = (45.000 Euro – 3.000 Euro) / (1 + 0,1) x 10) = 3.818 Euro

Der durchschnittliche Kundenwert pro Jahr liegt daher bei 3.818 Euro. Auf dieser Basis lassen sich anschließend die Budgets und die Maßnahmen im Marketing sowie im Kundenmanagement besser festlegen.

Bei der Berechnung des CLV können Sie allerdings noch weitere Faktoren einfließen lassen. Denn dieser lässt sich ebenfalls durch Variablen wie die Wiederverkaufsrate oder Saisonalität beeinflussen.

Möglichkeit 2: Durchschnittlicher CLV des Kundenstamms

Bei dieser Möglichkeit betrachten Sie nicht einen individuellen Kunden oder eine individuelle Kundin, sondern berechnen den Durchschnitt aus Ihrem gesamten Kundenstamm. Dafür benötigen Sie verschiedene Parameter, die Sie zuvor ermitteln müssen:

- Durchschnittlicher Umsatz pro Kunde

- Wiederkaufsrate

- Kundenanzahl zu einem gewissen Stichtag (KS)

- Neukunden und Neukundinnen im betrachteten Zeitfenster (NK)

- Zeitfenster

- Kundenanzahl zu Beginn des Zeitfensters (KB)

Die Formel für die Berechnung des durchschnittlichen CLV lautet:

Der Vorteil dieser Methode liegt in ihrer Einfachheit. Sie erhalten schnell einen Überblick, wie viel ein durchschnittlicher Kunde einbringt. Allerdings sind die Differenzen innerhalb eines Kundenstamms in der Regel groß, die Berechnung verfälscht womöglich daher das reale Bild.

Um die Formel füllen zu können, müssen Sie mit der Kundenlebensdauer eine weitere Kennzahl errechnen. Wie das geht, zeigen wir Ihnen anhand eines Beispiels.

Berechnung des Customer Lifetime Values mit der Kundenlebensdauer: Ein Beispiel

Die Kundenlebensdauer ergibt sich aus folgender Formel:

Kundenlebensdauer = 1 / (1 – Kundenbindungsrate)

Zur Berechnung der Kundenbindungsrate ziehen Sie die Anzahl der im Zeitfenster (zum Beispiel drei Jahre) gewonnenen Kundschaft von der Kundenanzahl am Ende des Zeitfensters ab. Dieser Wert wird durch die Kundenanzahl zu Beginn des Zeitfensters geteilt.

Kundenbindungsrate = ((KS – NK) / KB)

Mit beispielhaften Zahlen gefüllt ergibt sich so eine Kundenbindungsrate von 94 Prozent: (10.000 – 2.000) / 8.500 = ~ 0,94

Dadurch errechnet sich eine Kundenlebensdauer von 16,7 Jahren: 1/ (1 – 0,94) = ~ 16,67

Diese Zahl wiederum setzen Sie jetzt in die CLV-Formel (siehe oben) ein. Dadurch ergibt sich folgende Berechnung:

CLV = (40 Euro x 10.000 Kunden x 3 Wiederkäufe) x 16,7 Jahre = 20,04 Millionen Euro

Diesen Wert teilen Sie nun durch die Anzahl der Kunden (10.000) – der durchschnittliche CLV liegt also bei 2.004 Euro über die nächsten knapp 17 Jahre.

Möglichkeit 3: Predictive CLV

Die dritte Möglichkeit, den Kundenwert zu berechnen, basiert auf Machine-Learning-Modellen – also auf Künstlicher Intelligenz. Eine KI sammelt alle Kundendaten – Kaufhistorie, Kaufverhalten, Stammdaten und Klickverhalten – und erstellt darauf basierend für einen fest definierten Zeitraum (beispielsweise ein Jahr) eine Prognose des CLV.

Solche CLV-Modelle kombinieren zum einen die möglichen Aktivitäten der Kundschaft (Aktivitätsmodell) und den erwartbaren Umsatz (Umsatzmodell). Daraus ergibt sich folgende Formel:

CLV = P(Aktivität/x) x E(Umsatz/x, aktiv)

Der Vorteil dieser Methode liegt in der Genauigkeit. Eine KI kann deutlich besser und genauer Daten auswerten, als es ein Mensch jemals könnte. Gleichzeitig werden Berechnungen automatisiert und berücksichtigen sämtliche Parameter wie beispielsweise saisonale Schwankungen.

Wo liegen die Grenzen des Customer Lifetime Value?

Da die Berechnung des Customer Lifetime Value nicht ausschließlich vergangene oder aktuelle Kundendaten einbezieht, bleiben einige Unsicherheitsfaktoren erhalten. Schließlich handelt es sich bei den zukünftigen Käufen um die Schätzungen eines Unternehmens – auch wenn der Predictive CLV der Realität oft schon sehr nahekommt.

Die prognostizierte Anzahl an Transaktionen innerhalb der Kundenbeziehung könnte sich beispielsweise durch ein verändertes Kundenbedürfnis ändern. Durch ein geändertes Kaufverhalten ergeben sich somit geringere Deckungsbeiträge oder Umsätze.

Damit sich eine möglichst genaue Prognose machen lässt, sollten umfangreiche Daten über die Kaufhistorie der Kundschaft vorliegen. Verfügen Sie dagegen über geringe oder gar keine historischen Daten, können Sie sich lediglich auf allgemeine Richtwerte verlassen, um den Customer Lifetime Value zu bestimmen.

Der Customer Lifetime Value bietet Unternehmen einen guten ersten Anhaltspunkt, um Kundinnen und Kunden anhand ihrer Rentabilität einzustufen und entsprechende Handlungen abzuleiten. Der CLV erhebt jedoch keinen Anspruch auf Korrektheit – er ist nicht in Stein gemeißelt, sondern eher ein Indikator, der Ihnen eine grobe Richtung für zukünftige Investitionen vorgibt.

Customer Lifetime Value im B2B- vs. im B2C-Bereich

Der konkrete Einsatz des Customer Lifetime Values kann ein wenig variieren, je nachdem, ob Sie sich mit Ihrem Angebot an Privatkundinnen und -kunden (B2C) oder Unternehmen (B2B) richten.

In beiden Bereichen können Sie die Erkenntnisse Ihrer Berechnungen nutzen, um Marketingmaßnahmen zu planen oder das Budget für den Kundenservice festzulegen. Für B2B liefert der CLV-Wert Ihnen aber auch wertvolle Erkenntnisse darüber, wie Sie Ihren Vertrieb besser strukturieren können beziehungsweise welche Kundinnen und Kunden bei Vertriebsmaßnahmen Priorität haben sollten.

Im B2C hingegen sprechen Sie wahrscheinlich eine breitere Masse von Menschen an. Der CLV kann Ihnen helfen, diese besser zu segmentieren und Ihre Content-Angebote entsprechend auszurichten. Ihr Content erreicht dann nur noch die Personen, die er wirklich interessiert. An neue Kundschaft könnten Sie zum Beispiel andere E-Mails schreiben als an Bestandskunden und -kundinnen, an Väter andere als an Renterinnen.

Mögliche Maßnahmen, um den Customer Lifetime Value zu erhöhen

Was ist nun, wenn Sie den Kundenwert berechnet haben und feststellen, dass dieser sehr niedrig ist? Oder, dass Sie sogar mehr ausgeben als einnehmen? Klar: Dann sollten Sie versuchen, den CLV zu erhöhen.

Leider ist das einfacher gesagt als getan, denn der Wert hängt von mehreren Faktoren ab. Bevor Sie etwas tun, ist es deshalb sinnvoll, das eigentliche Problem zu bestimmen.

Möglich ist zum Beispiel, dass ihr Prozess zur Neukundengewinnung nicht effizient genug ist. Dann zahlen Sie so viel für Marketing und Vertrieb, dass kaum oder kein Gewinn übrigbleibt. Ein weiterer häufiger Knackpunkt ist der Kundenservice.

Fühlt sich die Kundschaft nicht gut aufgehoben, verstanden und unterstützt, so wird die Geschäftsbeziehung eher beendet, bevor sie ihr ganzes Potenzial entfalten kann. Möglicherweise stecken Sie aber auch einfach zu wenig Ressourcen in die Reaktivierung von Bestandskundinnen und -kunden.

Hier sind vier konkrete Ideen, wie Sie den CLV steigern können:

1. E-Mail-Marketing ausbauen

E-Mails sind eine hervorragende Art, mit Ihren Kundinnen und Kunden in Kontakt zu bleiben. Teilen Sie Ihre Zielgruppe anhand von besonderen Eigenschaften, Interessen oder bereits getätigten Käufen in Segmente ein und senden Sie ihr regelmäßig einen auf ihre Bedürfnisse maßgeschneiderten Content.

Passen Sie auch Ihre Angebote an diese Segmente an. Sportlerinnen und Sportler interessieren sich zum Beispiel eher für Sportbekleidung, Eltern hingegen für Kinderbekleidung.

2. Angebote ergänzen und Upselling betreiben

Überlegen Sie, ob Sie Ihre bestehenden Angebote sinnvoll durch weitere Produkte, Dienstleistungen oder Extras ergänzen können. Wer einen neuen Herd kauft, freut sich vielleicht auch, wenn dieser nicht nur geliefert, sondern auch gleich fachkundig angeschlossen wird. Wer eine Lampe erwirbt, interessiert sich möglicherweise auch für passende Glühbirnen.

Sie können also entweder nach einem Kauf ein passendes Folgeangebot machen (Upselling), oder ihre Produktpalette um zum Hauptprodukt passende Elemente erweitern (Cross-Selling).

3. Sonderaktionen anbieten

Sonderangebote, die nur für kurze Zeit gelten, Gutscheine oder auch Treueprogramme helfen nicht nur dabei, neue Kundschaft zu gewinnen, sondern können auch Bestandskundinnen und -kunden reaktivieren und zu einem weiteren Kauf bewegen. Hier sollten Sie jedoch darauf achten, dass sich die Aktion auch für Sie lohnt und Sie immer noch genügend Gewinn machen.

4. In Kundenservice investieren

Ein guter Kundenservice trägt entscheidend dazu bei, dass Kundinnen und Kunden nach einem ersten Kauf wiederkommen. Daher ist es von großer Wichtigkeit, dass Sie ein ausreichend großes Service-Team aufstellen, um Ihrer Kundschaft bei Fragen und Problemen schnell kompetente Hilfe anbieten zu können.

Fazit: Der CLV ist ein wichtiger Richtwert zur Bewertung, aber kein Manifest

Der Customer Lifetime Value hilft Ihnen, den Wert Ihrer Kundschaft zu bestimmen. In der Folge können Sie die Kundengewinnung und die Kundenpflege gezielt verbessern. Der CLV bezieht allerdings nicht nur den aktuellen Stand ein, sondern beinhaltet auch Vermutungen über die Zukunft.

Verstehen Sie den Wert deshalb als Unterstützung, um gute Entscheidungen für Ihr Unternehmen treffen zu können. Seien Sie sich aber bewusst, dass dieser Wert Entwicklungen auch falsch antizipieren kann und daher nicht als alleiniges Entscheidungskriterium dienen sollte.

Titelbild: chabybucko / iStock / Getty Images Plus

Ursprünglich veröffentlicht am 12. Juli 2023, aktualisiert am März 26 2024