Mit Feststellung der liquiden Mittel erhalten Sie zuverlässige Informationen zu der Zahlungsfähigkeit Ihres Unternehmens. So prüfen Sie, ob Ihnen ausreichend finanzielle Mittel zur Verfügung stehen, um Ihren Zahlungszielen sowie -verpflichtungen nachzukommen. Hier erfahren Sie, wie Sie Ihre Liquidität berechnen, was die drei Liquiditätsgrade aussagen und mit welchen Maßnahmen Sie die Liquidität Ihres Unternehmens steigern.

Was ist Liquidität?

Liquidität meint die Fähigkeit von Unternehmen und Privatpersonen, ihren Zahlungsverpflichtungen pünktlich und vollständig nachzukommen. Nach der Liquidität-Definition bedeutet dies, dass sie alle offenen Rechnungen spätestens zum vereinbarten Fälligkeitstermin begleichen.

Stellen Sie fest, dass Ihr Unternehmen nicht mehr liquide ist, gelten Sie als zahlungsunfähig oder als überschuldet. In diesem Fall droht im schlimmsten Fall die Insolvenz.

Was zählt alles zur Liquidität?

Der Begriff „Liquidität“ umfasst unterschiedliche Bereiche und Grade. Beispielsweise wird zwischen einer statischen und einer dynamischen Liquidität unterschieden. Die statische Liquidität betrachtet die Finanzmittel in einem Geschäftsjahr, wohingegen die dynamische Liquidität einen ganz bestimmten Zeitraum in den Blick nimmt.

Dabei ist es wichtig, den Cashflow-Liquidität-Unterschied zu verstehen: Während Liquidität die Fähigkeit misst, kurzfristige Verbindlichkeiten zu begleichen, zeigt der Cashflow, wie viel Geld in einem bestimmten Zeitraum generiert oder verbraucht wird. Beide Indikatoren sind für die finanzielle Gesundheit eines Unternehmens entscheidend, bieten jedoch unterschiedliche Perspektiven.

Mit der Ermittlung der einzelnen Liquiditätsgrade können Sie Zahlungsschwierigkeiten aufdecken und einer beginnenden Zahlungsunfähigkeit oder einer Überschuldung rechtzeitig vorbeugen. Dies ist ein ideales Mittel, um eine Insolvenz zu vermeiden. Im Folgenden lernen Sie die Merkmale der einzelnen Liquiditätsgrade kennen:

Merkmale der Liquidität 1. Grades

Die Betriebswirtschaft bezeichnet die Liquidität 1. Grades als Barliquidität. Nach Messung der Barliquidität wissen Sie, mit welchem prozentualen Anteil Ihrer flüssigen Mittel Sie Ihre kurzfristigen Verbindlichkeiten decken.

Ein Wert von 100 Prozent ist nicht optimal, da eine hohe Liquidität mit Nachteilen verbunden ist. So fehlt zum Beispiel der Zinsertrag auf dem Kontokorrentkonto. Steuert die Volkswirtschaft auf eine Inflation zu, verliert Ihr Geld an Wert. Optimal ist es daher, wenn Sie für die Liquidität 1. Grades einen Richtwert anstreben, der zwischen 10 Prozent und 30 Prozent liegt.

Merkmale der Liquidität 2. Grades

Mit der Ermittlung der Liquidität 2. Grades (Synonym = Quick ratio; einzugsbedingte Liquidität) erfahren Sie, in welchem Verhältnis Sie Forderungen und flüssige Mittel einsetzen, um die kurzfristigen Verbindlichkeiten Ihres Unternehmens zu decken. Einen idealen Wert erhalten Sie, wenn Sie bei der Liquidität 2. Grades einen Richtwert von 100 bis 120 Prozent erreichen.

Merkmale der Liquidität 3. Grades

Die Liquidität 3. Grades lässt die folgende Interpretation zu: Beträgt die Liquidität beispielsweise 100 Prozent, können Sie 100 Prozent Ihrer kurzfristigen Verbindlichkeiten decken. Damit Sie auch die zukünftigen Zahlungsverpflichtungen im Blick haben, achten Sie darauf, dass bei der Liquidität 3. Grades stets ein Richtwert über 125 Prozent vorliegt.

Wie wird Liquidität berechnet?

Um die Liquidität Ihres Unternehmens zu berechnen, wenden Sie die folgenden drei Formeln der Liquiditätsgrade an:

Liquidität 1. Grades

Die Liquidität 1. Grades Formel hilft Ihnen bei der Ermittlung dieser wichtigen Kennzahl:

Zu den flüssigen Mitteln zählen der Kassenbestand, ein Guthaben auf dem Geschäftskonto, Schecks und diskontfähige Wechsel. Die Summe hieraus stellen Sie Ihren kurzfristigen Verbindlichkeiten gegenüber. Unter dieser Position addieren Sie alle Verbindlichkeiten mit einer Restlaufzeit von nicht länger als einem Jahr, Steuerrückstellungen und sonstige Rückstellungen.

Liquidität 1. Grades Beispiel

Wenn ein Unternehmen beispielsweise auf Bankkonten und mit Kassenbeständen 400.000 Euro zur Verfügung hat und diesen Verbindlichkeiten aus Lieferungen und Leistungen in Höhe von 1.400.000 Euro sowie ein Bankdarlehen von 200.000 Euro gegenüberstehen, ergibt sich folgende Rechnung:

Liquiditätsgrad 1 = 400.000 / 1.600.000 x 100 = 25 Prozent.

Liquidität 2. Grades

Mit der Liquidität 2. Grades Formel bestimmen Sie ebenfalls eine nützliche Kennzahl:

Die kurzfristigen Forderungen kennzeichnen sich dadurch, dass Sie innerhalb eines Jahres mit der Tilgung der jeweiligen Forderung rechnen können.

Für die Ermittlung von Liquiditätsgrad 2 addieren Sie zu den flüssigen Mitteln die kurzfristigen Forderungen, die sich beispielsweise aus Lieferungen und Leistungen ergeben. Gegebenenfalls werden hier auch die Wertpapiere in den Blick genommen – viele Unternehmen verfügen diese jedoch nur selten.

Liquidität 2. Grades Beispiel

Wenn kurzfristige Forderungen in Höhe von 1.500.000 Euro vorliegen, ergibt sich hieraus folgende Rechnung:

Liquiditätsgrad 2 = 1.900.000 / 1.600.000 x 100 = 118,75 Prozent.

Liquidität 3. Grades

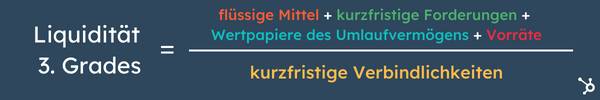

Möchten Sie die Liquidität 3. Grades ermitteln, beziehen Sie zusätzlich zu den bereits genannten Positionen die Vorräte und Wertpapiere des gesamten Umlaufvermögens ein. Die dazugehörige Liquidität 3. Grades Formel lautet:

Die hier einbezogenen Vorräte orientieren sich an dem Wert, den Sie in Ihrer Unternehmensbilanz ausgewiesen haben.

Liquidität 3. Grades Beispiel

Wenn also zum Beispiel Vorräte im Wert von 1.000.000 Euro vorliegen, ergibt sich hieraus folgende Rechnung:

Liquiditätsgrad 3 = 2.900.000 / 1.600.000 x 100 = 181,25 Prozent.

Was passiert, wenn ein Unternehmen dauerhaft nicht liquide ist?

Mangelnde Liquidität gefährdet die Zahlungsfähigkeit Ihres Unternehmens. Das hat zur Folge, dass Sie keine Rechnungen und Gehälter mehr zahlen können. Dies kann zu einer Überschuldung führen, bei der die Geschäftsführung rasch handeln muss, indem sie ein Insolvenzverfahren beim zuständigen Gericht beantragt.

Was passiert bei zu hoher Liquidität?

Bei einer zu hohen Kapitalbindung profitieren Sie davon, dass Sie weniger Kapital in dem Anlagevermögen Ihrer Bilanz binden. Eine hohe Kapitalbindung führt dazu, dass Sie für die Anschaffung von Vermögensgegenständen Fremdkapital aufnehmen müssen. Dies zieht weitere Kosten nach sich. In einer hohen Bilanz Ihrer Liquidität können Sie diese Kosten umgehen.

Auf der anderen Seite entstehen bei zu hohen Liquiditätskennzahlen Folgen, die mit einem Wertverlust Ihres Kapitals einhergehen, beispielsweise dann, wenn sich die Konjunktur in der Phase einer Inflation befindet. Aus diesem Grund sollten Sie Ihr Augenmerk nicht auf eine hohe Liquidität setzen. Wichtig ist, dass Sie über eine stabile finanzielle Lage Ihres Unternehmens verfügen und in der Lage sind, kurzfristige Zahlungsverpflichtungen bis zum Fälligkeitstag zu begleichen.

Wie lässt sich die Liquidität verbessern?

Wenn Sie eine Verbesserung der Liquidität erzielen möchten, stehen Ihnen hierfür zahlreiche Maßnahmen zur Verfügung. Beispielsweise können Sie die Umsätze steigern oder Sie identifizieren Kostentreibende und reduzieren deren Aufwendungen. Dies ist möglich, wenn Sie Skonti, Boni oder andere Preisrabatte ausnutzen.

Fazit: Immer für eine angemessen hohe Liquidität sorgen

Eine stabile Liquiditätsplanung sagt aus, dass Ihnen ausreichend flüssige Mittel zur Verfügung stehen, um Ihre Zahlungsverpflichtungen zu erfüllen. Damit Sie dies dauerhaft gewährleisten, stellen Sie Ihre Liquidität regelmäßig auf den Prüfstand. Zur Unterstützung können Sie die Grade der Liquidität Ihres Unternehmens anwenden: Liquidität 1. Grades. Liquidität 2. Grades und Liquidität 3. Grades. Außerdem sollten Sie die Regel beherzigen: Liquidität vor Rentabilität.

Achten Sie darauf, dass Ihre Liquidität immer stabil ist. Eine zu hohe Liquidität wirkt sich bei einer Inflation negativ aus, währen eine mangelnde Liquidität Vorbote einer Insolvenz sein kann. Somit stehen Liquidität und Bonität in einem wesentlichen Zusammenhang und sollten folglich gemeinsam betrachtet werden.

Stellen Sie beim Liquidität messen fest, dass Ihre Liquidität nicht stabil ist, ergreifen Sie passende Maßnahmen, um Ihre Zahlungsfähigkeit zu verbessern und Ihr liquides Vermögen zu erhöhen.

Titelbild: Witthaya Prasongsin / iStock / Getty Images Plus

![→ Vorlage für Ihre Vertriebsstrategie [Kostenloser Download]](https://no-cache.hubspot.com/cta/default/53/adb6963d-d6a0-45a6-8e69-8cdb8928eecc.png)