Wie steht es um Ihr Marketing-Budget? Haben Sie einen klaren Plan für die nächsten Monate und das nächste Jahr? Oder richten Sie Ihre Maßnahmen danach aus, wie die Geschäfte gerade laufen? Planen Sie alles bis ins letzte Detail? Oder orientieren Sie sich an Schätzwerten?

Marketing ist der Schlüssel, um Ihre Unternehmensziele zu erreichen. Entsprechend wichtig ist es, die dazugehörigen Budgets gründlich zu planen und regelmäßig zu überprüfen. Wir zeigen Ihnen, worauf Sie dabei achten müssen und geben fünf Tipps, mit denen Ihre Planung garantiert gelingt.

- Warum es für Unternehmen entscheidend ist, ein Marketing-Budget strategisch zu planen

- Marketing-Budget festlegen: Welche Ziele sollten Unternehmen verfolgen?

- Was muss man bei der Marketing-Budgetplanung berücksichtigen?

- Welche Kosten gehören in das Marketing-Budget?

- Marketing-Budget verteilen: Diese Methoden gibt es

- Marketing-Budget berechnen: Welche Formeln und Benchmarks helfen Unternehmen bei der Planung?

- Fünf Tipps, um Ihre Ziele mit dem Marketing-Budget zu erreichen (inkl. Vorlagen)

Warum es für Unternehmen entscheidend ist, ein Marketing-Budget strategisch zu planen

Das Marketing-Budget plant alle Kosten und Ausgaben, die im kommenden Geschäftsjahr oder in einem bestimmten Zeitraum innerhalb der Marketingabteilung anfallen. Die Gründe für diese vorausschauende Planung sind vielfältig. Zum einen verschaffen Sie sich dadurch Sicherheit und geben dem Marketing-Team Orientierung, was es wofür ausgeben kann.

Zum anderen verbessern Sie die Qualität der Entscheidungen. Denn: Wenn Sie vorher bereits wissen, wie viel Sie für eine bestimmte Marketingkampagne, SEO-Dienstleistungen oder eine Influencer-Partnerschaft ausgeben möchten, fällt Ihnen die tatsächliche Budgetierung später leichter.

Marketing-Budget festlegen: Welche Ziele sollten Unternehmen verfolgen?

Neben der besseren Planbarkeit, gibt es noch weitere erreichbare Ziele bei der Erstellung eines Marketing-Budgets:

- planmäßige Ressourcennutzung sicherstellen

- Kosten- und Zeitplan für geplante Maßnahmen aufstellen

- ROI (Return on Investment) optimieren

- Marketing strategischer und nicht nur operativ ausrichten

- langfristige Planung und Vermeidung von finanziellen Engpässen

- Datengrundlage und Vergleichbarkeit schaffen

Vorlagen für die Verwaltung von Marketingbudgets

Mit diesen Budgetvorlagen für Microsoft Excel und Google Sheets können Sie Ihr Marketingbudget ganz einfach kontrollieren.

- Produkt-Marketing

- Bezahlte Werbung

- Website-Neugestaltung

- Events

Was muss man bei der Marketing-Budgetplanung berücksichtigen?

Bei der Marketing-Budgetplanung sollten Sie berücksichtigen, Ihre Zielsetzung zu Beginn klar zu definieren. Dafür müssen Sie genau wissen, aus welchen Personen Ihre Zielgruppe besteht. Nicht zuletzt ist es wichtig, relevante Kanäle für Ihre Aktivitäten zu wählen und die damit verbundenen Ausgaben für Werbemaßnahmen festzulegen. Denn jeder Kanal, ob offline oder online, hat seine eigenen Kosten.

Über all dem steht eine regelmäßige Kontrolle. Denn nur so können Sie das Budget gemäß Ihren Wünschen und den Anforderungen flexibel anpassen und bekommen eine Übersicht über den verbleibenden Spielraum.

Welche Kosten gehören in das Marketing-Budget?

Es gehören alle Kosten ins Marketing-Budget, die notwendig sind, um Ihre Marke zu bewerben. Dazu zählen in erster Linie Ausgaben für Werbemaßnahmen sowie Print- und Online-Werbung bis hin zu Eventmarketing, aber auch Ausgaben für Mitarbeitende, Schulungen, Tools, Marktforschung und Rechtsfragen.

Unserer Erfahrung nach teilen viele Unternehmen ihre Marketing-Ausgaben unter anderem wie folgt auf:

- Werbekosten: Ads und Online-Werbung, Offline-Werbung wie Printanzeigen und Plakatkampagnen, Radio- und Fernsehwerbung

- Content-Erstellung und -Management: Grafiken, Blogbeiträge, Videos, E-Books, Flyer, etc.

- SEO (Suchmaschinenoptimierung): Analyse, Backlinks, Website- und Content-Pflege

- Social Media Management: Erstellung und Verwaltung von Social-Media-Inhalten

- E-Mail-Marketing: Kampagnenplanung und -durchführung, Tools und Leadkauf

- Events: Teilnahme oder Ausrichtung an oder von Veranstaltungen, Messen und Konferenzen

- Marktforschung: Analysen und Kundenbefragungen

- Produktion: Druck von Werbemitteln

- Personal und Agenturkosten: Gehälter für Mitarbeitende, Weiterbildungskosten, Freelancerinnen und Freelancer sowie Agenturen

- IT: Marketing-Tools, Software, Wartung und Support

Die Aufteilung ist nicht in den Stein gemeißelt. Die einzelnen Beispiele zeigen bereits, dass ein Kostenblock auch in eine andere Kategorie fallen kann.

Marketing-Budget verteilen: Welche Methoden der Budgetplanung gibt es und welche passt zu Ihrem Unternehmen?

Wenn es darum geht, das Marketing-Budget für die Bereiche effektiv zu verteilen, gibt es aus unserer Sicht zwei Methoden, die sich bewährt haben: die Bottom-up- und die Top-down-Planung.

Bottom-up

Bei der Bottom-up-Planung gehen Sie von allen einzelnen geplanten Maßnahmen aus und überlegen sich: Wie viel kostet das Event im Frühling, die TikTok-Kampagne im Mai, das Gehalt des Auszubildenden und so weiter.

So versuchen Sie, ein möglichst genaues Bild davon zu erhalten, welche Kosten anfallen. Der Nachteil liegt auf der Hand: Für Unvorhergesehenes ist in der Regel kein Budget eingeplant.

Top-down

Dieses Problem löst die Top-down-Planung. Hier legen Sie ein Budget für Ihr gesamtes Marketing fest, das beispielsweise prozentual vom Umsatz Ihres Unternehmens ausgeht. Andere Messgrößen können bisherige Budgets oder auch der Branchenvergleich sein.

Marketing-Budget berechnen: Welche Formeln und Benchmarks helfen Unternehmen bei der Planung?

Je nachdem, für welche der beiden Methoden der Bestimmung des Marketing-Budgets Sie sich entscheiden, variiert die Berechnung. Eine Faustformel besagt, dass in etwa drei bis sieben Prozent des Umsatzes in Marketingaktivitäten investiert werden sollen.

Grundsätzlich gibt es zwei Methoden für die Budgetierung:

- Bei der Prozentmethode legen Sie fest, wie viel Prozent Ihres Umsatzes für das Marketing einkalkuliert werden sollte. Dieser Ansatz verlangt wenig Aufwand, orientiert sich jedoch an den in der Vergangenheit getätigten Ausgaben und ignoriert den Zusammenhang von Ursache und Wirkung.

- Allerdings wird diese Methode wertvoll, sobald Sie sie um eine weitere Variante ergänzen und anhand der Neukundengewinnung bestimmen, welchen Wert eine neue Kundin oder ein neuer Kunde über die kommenden Jahre für Sie haben wird. Dafür bestimmen Sie, welchen Umsatz (abzüglich der direkt zurechenbaren Kosten) eine Kundin oder ein Kunde in den ersten drei Jahren erzielen wird.

So erfahren Sie, wie viel Prozent des Umsatzes Sie ausgeben und wie teuer die Neukundengewinnung für Ihr Unternehmen ist beziehungsweise sein darf.

Fünf Tipps, um Ihre Ziele mit dem Marketing-Budget zu erreichen

Unabhängig von den genauen Kostenberechnungen sind bestimmte Punkte immer wichtig für eine erfolgreiche Planung des Marketing-Budgets sowie eine effektive Kalkulation. Wir haben Ihnen daher im Folgenden fünf Tipps zusammengestellt:

Tipp 1: Marketingaktivitäten erfassen

Damit die Planung Ihres Marketing-Budgets ein solides Fundament hat und alle wichtigen Ausgaben beinhaltet, sollten Sie zunächst eine Liste der einzelnen von Ihnen geplanten Marketingaktivitäten erstellen. Dazu zählen nicht nur Anzeigen in verschiedenen Medien oder online, sondern auch Content Marketing, Public Relations, Branding, Produktmarketing und Events.

Wenn Sie ein kleines oder sehr junges Unternehmen haben, empfiehlt es sich, zunächst mit zwei bis drei Marketingmaßnahmen zu starten.

Unser Tipp: Konzentrieren Sie sich auf die Werbemittel, von denen Sie wissen, dass Ihre Zielgruppe sie gut annimmt. Hält sich Ihre Kundschaft viel auf Instagram auf? Dann könnten Ads oder Influencer-Kooperationen gute Investitionen sein. Oder sind sie eher offline unterwegs? Dann ist es unter Umständen lohnend, in Zeitungsanzeigen oder die Ausrichtung eines Events zu investieren. Der Marketing Hub von HubSpot bietet bspw. eine gute Bandbreite an Tools für Marketingaktivitäten an. Das kann bei der Verwaltung, Planung, dem Reporting und der Durchführung von Marketingmaßnahmen äußerst hilfreich sein.

Weitere Marketingaktivitäten können Sie später immer noch aufnehmen.

Tipp 2: Marketing-Budget in Prozent vom Umsatz ableiten

Bevor Sie beginnen können, Ihr Budget auf die geplanten Marketingmaßnahmen zu verteilen, stellt sich natürlich noch eine Frage: Wie viel Geld steht Ihrem Unternehmen insgesamt für Marketingaktivitäten zur Verfügung?

Hierbei ist es unmöglich, einen generellen Richtwert anzugeben. In manchen Branchen werden drei Prozent des Umsatzes in das Marketing investiert, in anderen sind es 30 Prozent. Laut einer Bitkom-Studie lag der Anteil deutscher Unternehmen 2022 bei durchschnittlich 4,5 Prozent. Eine Gartner-Umfrage ermittelte im selben Jahr weltweit 9,5 Prozent.

Was wir empfehlen können, ist der VR-Branchenbrief. Hier können Sie nachschlagen, wie der Durchschnittswert in Ihrer Branche ausfällt.

Sollten Sie dort keine Daten für Ihre Branche finden, können Sie eine allgemeine Faustformel heranziehen: In etwa sagt man, dass drei bis sieben Prozent in das Marketing investiert werden sollten.

Zum besseren Verständnis, haben wir uns ein Marketing-Budget-Beispiel für die Bestimmung der Höhe ausgedacht: Angenommen, Sie rechnen mit einem Umsatz von 1,2 Millionen Euro in Ihrem Unternehmen und möchten gezielt in Marketing investieren. Mit der Top-down-Methode und einem Anteil von zehn Prozent am Gesamtumsatz planen Sie also 120.000 Euro für das Marketing ein.

Tipp 3: Kosten erfassen in einer Marketing-Budget-Vorlage

Danach tragen Sie alle mit Ihren geplanten Marketingaktivitäten verbundenen Kosten in eine Marketing-Budget-Vorlage ein. Das spart Ihnen erstens Zeit, weil Sie nicht jedes Quartal von Neuem mit der Planung starten, sondern die bisherigen Zahlen und Daten als Basis verwenden und erweitern können.

Zweitens stellen Sie durch eine gute Vorlage sicher, dass Sie keine Ausgaben vergessen. Schließlich entstehen nicht nur Kosten für Werbeanzeigen, sondern auch für Grafikprogramme, Speichermedien, Personal, Kameras, Mieten, Reisekosten und vieles mehr – je nach konkreter Marketingmaßnahme.

In unseren Marketing-Budget-Vorlagen können Sie von bezahlten Anzeigen über PR bis Eventausrichtung ganz einfach verschiedenste Formen von Marketingaktivitäten eintragen. So haben Sie Ihre Kosten jederzeit im Blick.

Vorlagen für wiederkehrende Ausgaben

Unser Vorlagen-Paket enthält insgesamt acht verschiedene Excel-Tabellen für Sie. Mit fünf davon können Sie alle wiederkehrenden Ausgaben planen:

- Produktmarketing

- Content-Marketing

- bezahlte Werbeanzeigen

- PR

- Branding

- Werbung

In den einzelnen Vorlagen finden Sie alle denkbaren Ausgaben aufgelistet, die zum Oberthema gehören. Im Bereich PR sind das unter anderem Pressemitteilungsdienste, Kosten für die Content-Erstellung, Reise- und Verpflegungskosten für Messen sowie Geschenke. Damit Sie sich schnell zurechtfinden, sind die Ausgaben nach Kategorien sortiert.

Die Handhabung der Vorlagen ist denkbar einfach: Tragen Sie einfach in die Spalten ein, wie viel Budget Sie für die einzelnen Punkte pro Monat zur Verfügung haben. Dann ergänzen Sie laufend – mindestens einmal pro Monat – wie viel Geld schon ausgegeben wurde.

In den Quartalsübersichten wird automatisch berechnet, wie viel von Ihrem Budget noch übrig ist. Ganz am Ende der Tabelle finden Sie zudem eine Berechnung für das komplette Jahr.

Scrollen Sie nach unten, erhalten Sie eine Übersicht, wie sich das Budget auf die verschiedenen Ausgabenkategorien verteilt, in welchem Verhältnis diese zueinander stehen und inwieweit sie dem geplanten Budget entsprechen.

Vorlagen für einmalige Ausgaben

Einige Ausgaben tätigen Sie nicht fortlaufend, sondern einmalig: Das betrifft zum Beispiel die Neugestaltung Ihrer Website oder die Organisation eines Events. Für diese Marketingmaßnahmen können Sie ebenfalls unsere Vorlagen nutzen.

Überlegen Sie auch hier zunächst, aus welchen Aufgaben sich das Projekt zusammensetzt und legen Sie in den Spalten das Budget dafür fest. Aktualisieren Sie regelmäßig, wie viel Sie schon investiert haben.

Die Tabelle zeigt Ihnen dann automatisiert, wie viel Geld noch übrig ist. Nur die Quartals- und Jahresübersicht entfallen in diesen Vorlagen.

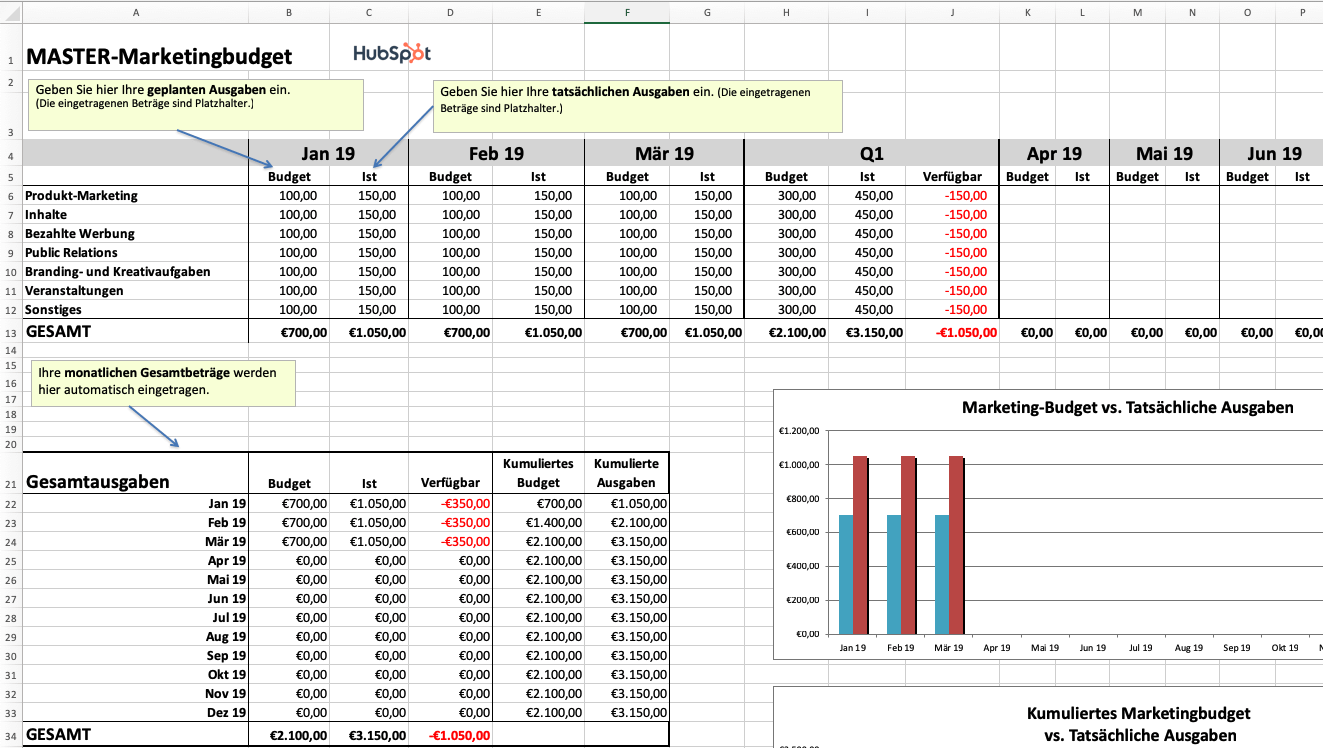

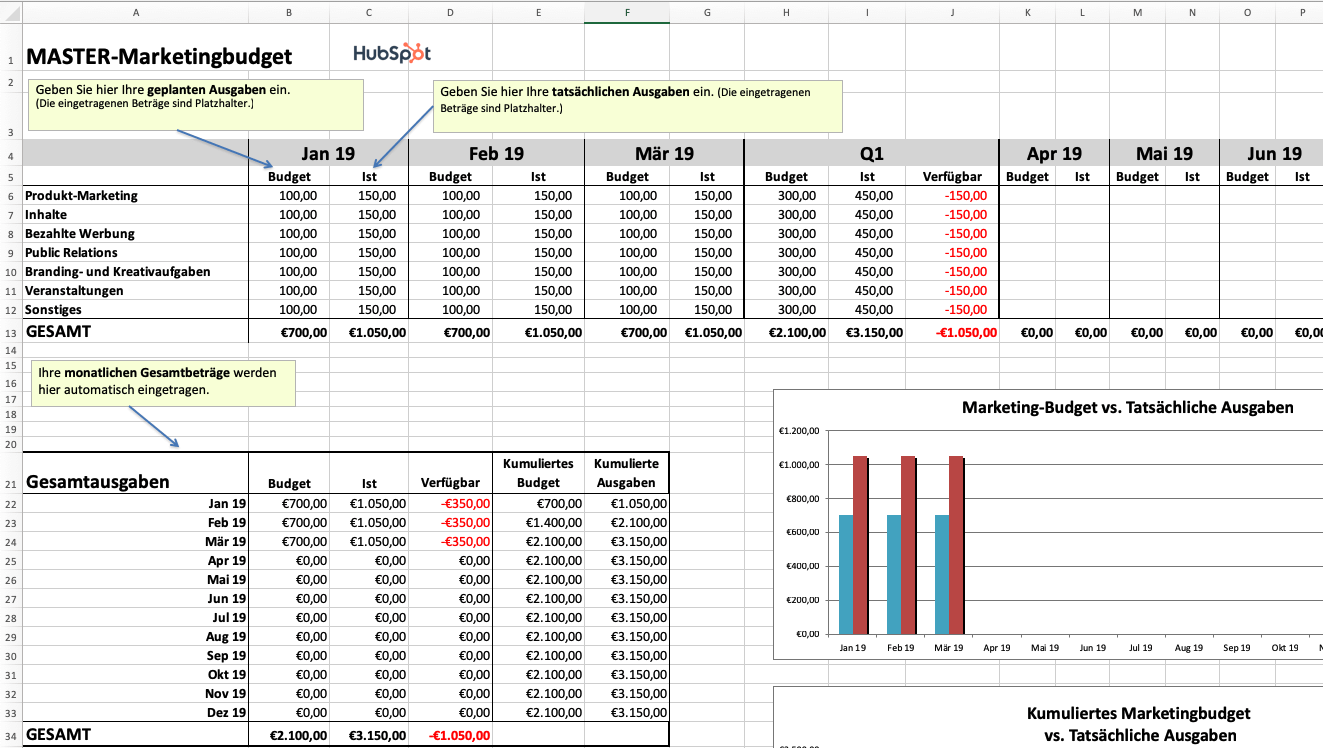

Master-Vorlage für den perfekten Überblick

Die Master-Vorlage ist weniger detailliert als die anderen und das ist auch gut so, denn sie verschafft Ihnen auf einen Blick die Übersicht über all Ihre Marketingausgaben.

Tragen Sie in die Tabelle ein, wie viel Budget Sie für Produktmarketing, Content, bezahlte Werbeanzeigen, PR, Branding und Werbung sowie Events jeden Monat eingeplant haben. Einmal im Monat erfassen Sie zudem die tatsächlichen Ausgaben, damit die Tabelle den Restbetrag berechnen kann.

Auch Ihre monatlichen Gesamtausgaben sowie die kumulativen Beträge ermittelt die Tabelle automatisch. Zwei Grafiken zeigen Ihnen das Verhältnis zwischen geplantem Budget und tatsächlichen Ausgaben.

Vorlagen für die Verwaltung von Marketingbudgets

Mit diesen Budgetvorlagen für Microsoft Excel und Google Sheets können Sie Ihr Marketingbudget ganz einfach kontrollieren.

- Produkt-Marketing

- Bezahlte Werbung

- Website-Neugestaltung

- Events

Tipp 4: Mit Low-Budget-Marketing gute Ergebnisse erzielen

Nicht immer steht ein riesiges Budget für das Marketing zur Verfügung. Besonders Start-ups und junge Unternehmen sind oft darauf angewiesen, auf günstige Werbemöglichkeiten zurückzugreifen. Zum Glück steht eine Reihe von vergleichsweise niedrigpreisigen Optionen zur Auswahl.

Hier sind fünf Ideen, die wir Ihnen basierend auf unseren Erfahrungen empfehlen:

- Mit E-Mail-Marketing als Form des Direktmarketings erreichen Sie auf einfache Art und Weise eine große Zahl von potenziellen Kundinnen und Kunden. Der Return of Investment (ROI) ist in der Regel hoch, weil Sie potenzielle Kundschaft gut targetieren und sehr persönlich ansprechen können. Die Kosten sind zugleich überschaubar: Sie benötigen lediglich eine E-Mail-Marketing-Software.

- In sozialen Medien wie Facebook, Instagram oder TikTok können Sie sich eine treue, an Ihren Angeboten interessierte Community aufbauen. Das geht auch im B2B-Bereich, beispielsweise über LinkedIn. Der Aufbau einer wirkungsvollen Social-Media-Präsenz braucht Zeit, ist dafür aber kostengünstig: Sobald Sie Zugang zu einem Grafikprogramm haben, können Sie loslegen.

- Durch Suchmaschinenoptimierung sorgen Sie dafür, dass Ihre Website gut bei Google gefunden wird. Auch diese Marketingform ist mit niedrigen Kosten realisierbar – sofern Sie sich schon etwas mit dem Thema auskennen und bereit sind, Ihre Zeit zu investieren.

- Kooperationen mit anderen Unternehmen können auch ohne großes Budget Ihre Reichweite erheblich steigern.

- Empfehlungen durch Ihre Kundschaft oder die eigenen Mitarbeiterinnen und Mitarbeiter kosten Sie nichts, sind aber höchst wirkungsvoll. Trauen Sie sich ruhig, proaktiv danach zu fragen.

Tipp 5: Kontrollieren Sie die Marketing-Budgetplanung regelmäßig

Leider genügt es nicht, Marketingmaßnahmen lediglich zu definieren und das dafür zur Verfügung stehende Budget zu bestimmen. Sie müssen Ihre Planung auch regelmäßig überprüfen. Wir waren überrascht, als wir in der bereits erwähnten Bitkom-Studie gelesen haben, dass dies nur gut sieben von zehn Unternehmen machen.

Zunächst einmal geht es natürlich darum, dass die Kosten in dem von Ihnen gesteckten Rahmen bleiben. In Ihrem Marketing-Budget halten Sie dafür einen Soll-Wert fest – aber allzu oft wartet das Geschäftsleben mit unerwarteten Ereignissen auf und ehe Sie sich versehen, benötigen Sie mehr Mittel als erwartet. In diesen Fällen ist es gut, rechtzeitig die Reißleine ziehen zu können.

Auf der anderen Seite kann es Ihnen passieren, dass Sie weniger Budget brauchen als geplant. Das überschüssige Geld können Sie dann flexibel umverteilen.

Darüber hinaus ist es wichtig, immer wieder die Sinnhaftigkeit der Marketingausgaben zu hinterfragen – lohnen Sie sich? An dieser Stelle empfehlen wir den Blick auf den ROI: Fällt er gering oder sogar negativ aus, sollten Sie Ihre Marketingstrategien überdenken.

Generell ist die Etablierung eines neuen Unternehmens, einer neuen Marke oder eines neuen Produktes in der Regel mit mehr Aufwand und Kosten verbunden als das Bewerben bereits bekannter Angebote.

Warum ein gut geplantes Marketing-Budget die Grundlage für nachhaltigen Unternehmenserfolg ist

Welche Ziele Sie auch mit Ihrem Unternehmen verfolgen möchten, Sie erreichen diese vor allem durch Marketingbemühungen. Die Marketinglandschaft wiederum ist so vielfältig wie die Flora auf einer Blumenwiese. Alle Maßnahmen haben eigene Besonderheiten, Einsatzgebiete sowie Vor- und Nachteile.

Doch eines ist ihnen doch allen gemein: Sie müssen sorgfältig geplant, durchgeführt und kontrolliert werden, um ihre volle Wirkung entfalten zu können. Ein durchdachtes, gut gepflegtes und regelmäßig aktualisiertes Marketing-Budget ist dafür unerlässlich.

Titelbild: HubSpot